個人再生の

解決事例

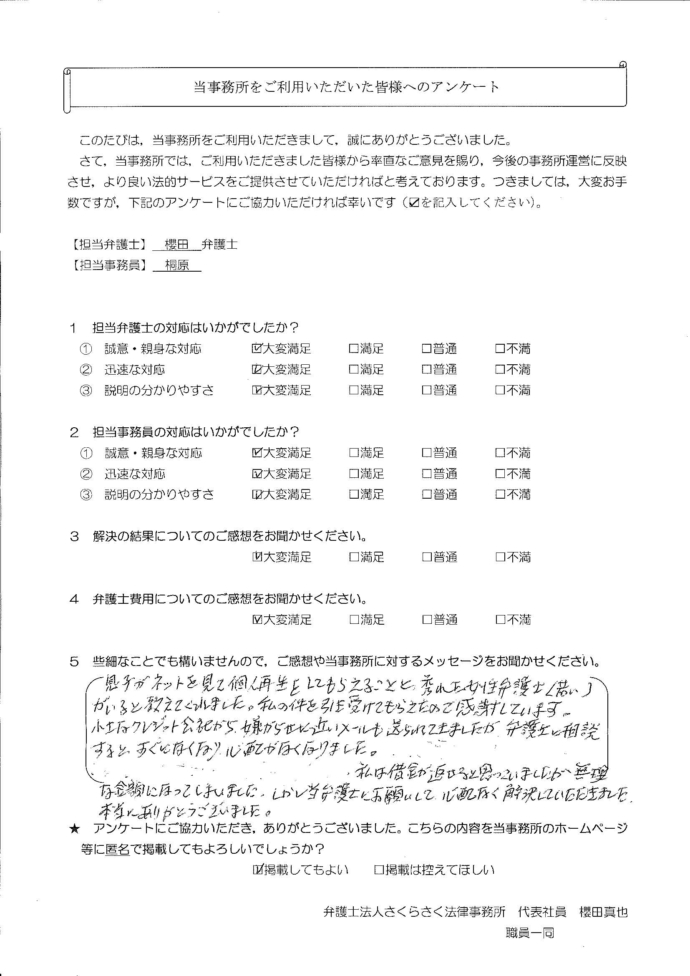

埼玉県在住case230

事情

S様は、10年ほど前にご家族と一緒に海外へ転勤した後、治安の悪い現地での生活のストレス解消のため、インターネットで物品購入することが多くなり、複数のクレジットカードを頻繁に利用するようになりました。日本に戻った後も、日本での生活になかなか馴染めず、ストレス解消のために買い物をすることが続き、毎月30万円以上の返済を行うようになりました。

そして、S様は、生活費が捻出できない現状を立て直すため、当事務所にご相談に来られました。

事情

S様は、10年ほど前にご家族と一緒に海外へ転勤した後、治安の悪い現地での生活のストレス解消のため、インターネットで物品購入することが多くなり、複数のクレジットカードを頻繁に利用するようになりました。日本に戻った後も、日本での生活になかなか馴染めず、ストレス解消のために買い物をすることが続き、毎月30万円以上の返済を行うようになりました。

そして、S様は、生活費が捻出できない現状を立て直すため、当事務所にご相談に来られました。

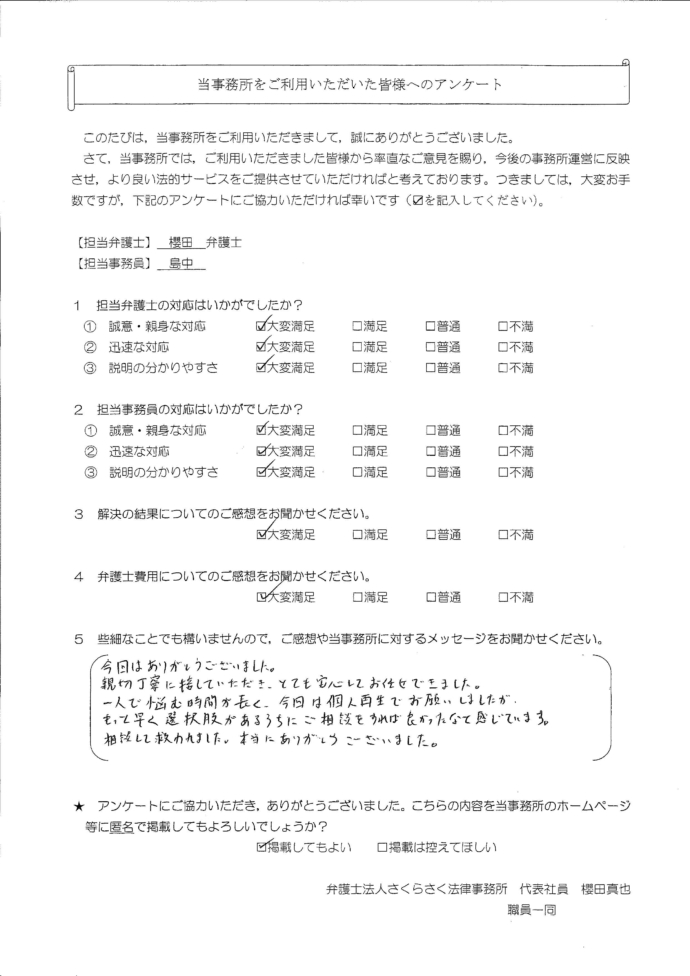

東京在住case227

事情

P様は、5年ほど前から、生活費をクレジットカードで決済することが増えていきました。また、FX取引やゲームへの課金も行うようになり、返済をしては借り入れを繰り返すことが続いたため、債務整理のご相談に来られました。

事情

P様は、5年ほど前から、生活費をクレジットカードで決済することが増えていきました。また、FX取引やゲームへの課金も行うようになり、返済をしては借り入れを繰り返すことが続いたため、債務整理のご相談に来られました。

神奈川県在住case224

事情

M様は、6年ほど前からバイナリーオプション取引を始めました。当初は自己の給与の範囲内での投資でしたが、損失を取り戻すために借入れをするようになりました。途中からはFX取引も行うようになり、自身の時計や携帯電話を売却して投資と返済を続けていました。しかし、これ以上の借入れと返済は困難となり、当事務所へご相談に来られました。

事情

M様は、6年ほど前からバイナリーオプション取引を始めました。当初は自己の給与の範囲内での投資でしたが、損失を取り戻すために借入れをするようになりました。途中からはFX取引も行うようになり、自身の時計や携帯電話を売却して投資と返済を続けていました。しかし、これ以上の借入れと返済は困難となり、当事務所へご相談に来られました。

東京都在住case223

事情

L様は、10年程前から知人との交際費やコンサートへの参加費等で借入れを始めました。返済をしていく中で、おまとめローンを利用して利息を減らすことも試みましたが、当時所有していたご自宅の住宅ローンの返済や子の学費もあり、家計が回らなくなってしまったため、ご相談に来られました。

事情

L様は、10年程前から知人との交際費やコンサートへの参加費等で借入れを始めました。返済をしていく中で、おまとめローンを利用して利息を減らすことも試みましたが、当時所有していたご自宅の住宅ローンの返済や子の学費もあり、家計が回らなくなってしまったため、ご相談に来られました。

東京都在住case222

事情

K様は、会社の転職時の生活費の補填のため、10年ほど前からキャッシングやリボショッピングの利用を開始しました。また、転職が決まった後も、知人との遊興費や海外への旅費代を借り入れで賄うことが多くなり、債務が増大したため、債務整理のご相談に来られました。

事情

K様は、会社の転職時の生活費の補填のため、10年ほど前からキャッシングやリボショッピングの利用を開始しました。また、転職が決まった後も、知人との遊興費や海外への旅費代を借り入れで賄うことが多くなり、債務が増大したため、債務整理のご相談に来られました。

千葉県在住case221

事情

J様は、20年以上前から、家族との外食費や旅行代を複数のクレジットカードで決済する生活を続けていました。高額の収入があったため返済をできていましたが、うつ病で会社を休職することが多くなり、これまでの借入れの返済が難しくなり、債務整理のご相談に来られました。

事情

J様は、20年以上前から、家族との外食費や旅行代を複数のクレジットカードで決済する生活を続けていました。高額の収入があったため返済をできていましたが、うつ病で会社を休職することが多くなり、これまでの借入れの返済が難しくなり、債務整理のご相談に来られました。

東京都在住case220

事情

I様は、10年ほど前から、クレジットカードによる馬券の購入を行うようになり、債務が増えていきました。実家暮らしで支出を抑えられていたこともあり、何とか返済を続けていましたが、情報商材

や物品購入もクレジットカードで決済し、返済費をカードローンの借入れで賄う状況となり、毎月の返済額が困難な金額となったため、債務整理のご相談に来られました。

事情

I様は、10年ほど前から、クレジットカードによる馬券の購入を行うようになり、債務が増えていきました。実家暮らしで支出を抑えられていたこともあり、何とか返済を続けていましたが、情報商材

や物品購入もクレジットカードで決済し、返済費をカードローンの借入れで賄う状況となり、毎月の返済額が困難な金額となったため、債務整理のご相談に来られました。

東京都在住case219

事情

H様は、過去にうつ病で2年間会社を休職していた時期があり、傷病手当の受給のみでは、生活費が不足したため、クレジットカードで生活費を補填するようになり、債務が増大していきました。職場復帰後もゲームの課金等で借入れが増え、次第に自転車操業状態になっていきました。そのため、当事務所にご相談に来られました。

事情

H様は、過去にうつ病で2年間会社を休職していた時期があり、傷病手当の受給のみでは、生活費が不足したため、クレジットカードで生活費を補填するようになり、債務が増大していきました。職場復帰後もゲームの課金等で借入れが増え、次第に自転車操業状態になっていきました。そのため、当事務所にご相談に来られました。

静岡県在住case217

事情

F様は、子の海外留学費用や現地滞在費等を捻出するために借入れやカード利用を始めました。その後、定年退職をし、年金を受給しつつ、アルバイトをしながら返済をしていましたが、年金やアルバイト給与だけでは、生活費のほか、返済原資を捻出することができず、次第に返済が困難になりました。

事情

F様は、子の海外留学費用や現地滞在費等を捻出するために借入れやカード利用を始めました。その後、定年退職をし、年金を受給しつつ、アルバイトをしながら返済をしていましたが、年金やアルバイト給与だけでは、生活費のほか、返済原資を捻出することができず、次第に返済が困難になりました。

東京都在住case215

事情

D様は、前勤務先で同僚等と頻繁にパチンコや競馬などのギャンブルをするようになり、その資金を捻出するため、借入れやカード利用が増加しました。また、転職後、営業職という性質上、取引先等に対する接待が多くなり、接待交際費を賄うため、さらにカード利用が増えました。そして、次第に返済が困難となりました。

事情

D様は、前勤務先で同僚等と頻繁にパチンコや競馬などのギャンブルをするようになり、その資金を捻出するため、借入れやカード利用が増加しました。また、転職後、営業職という性質上、取引先等に対する接待が多くなり、接待交際費を賄うため、さらにカード利用が増えました。そして、次第に返済が困難となりました。