個人再生の

解決事例

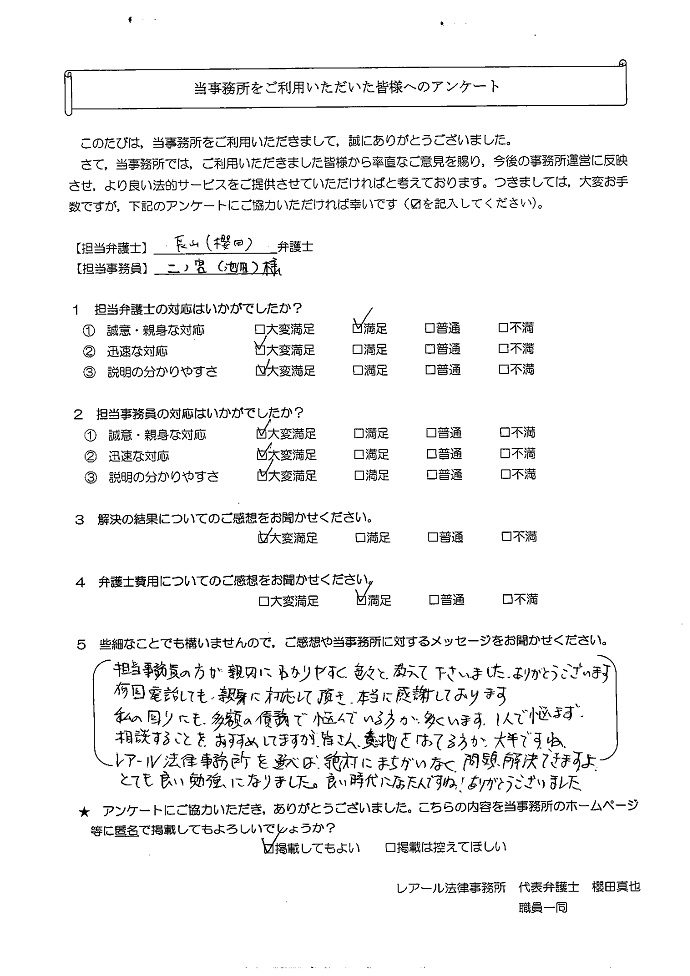

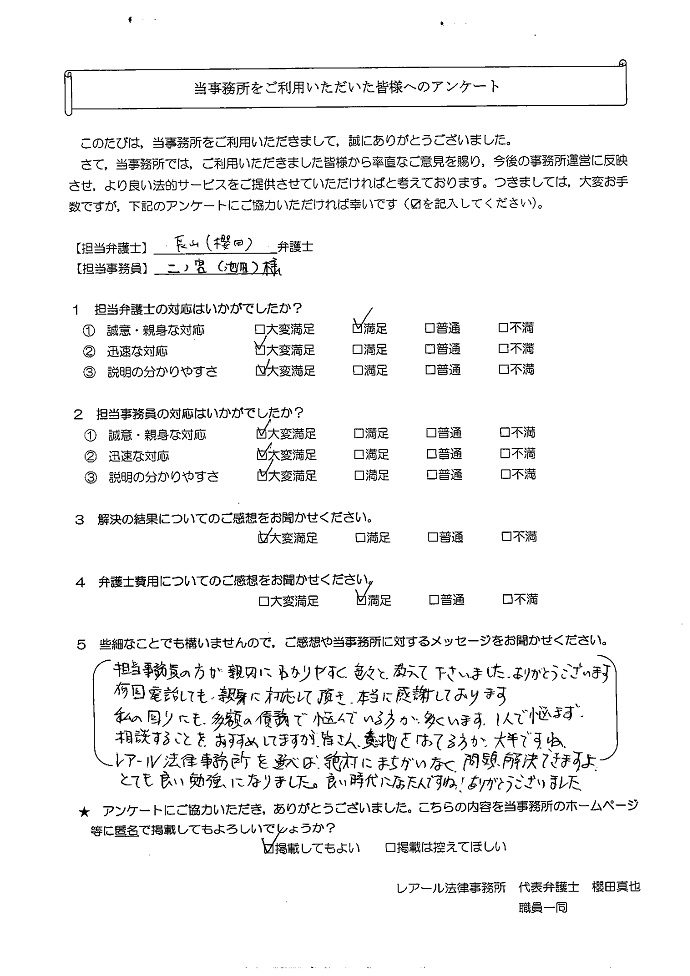

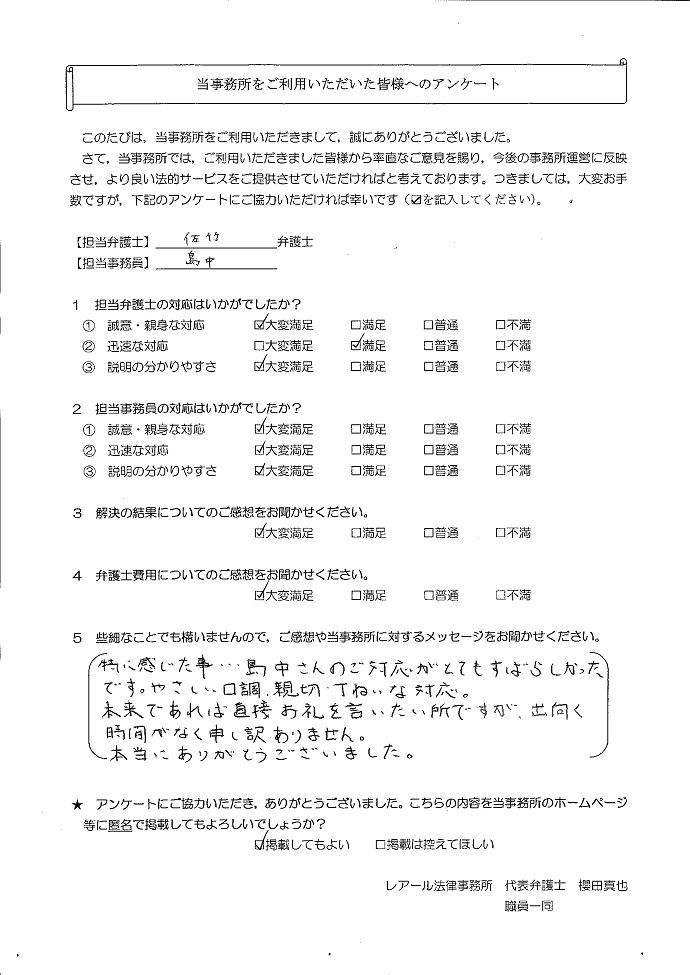

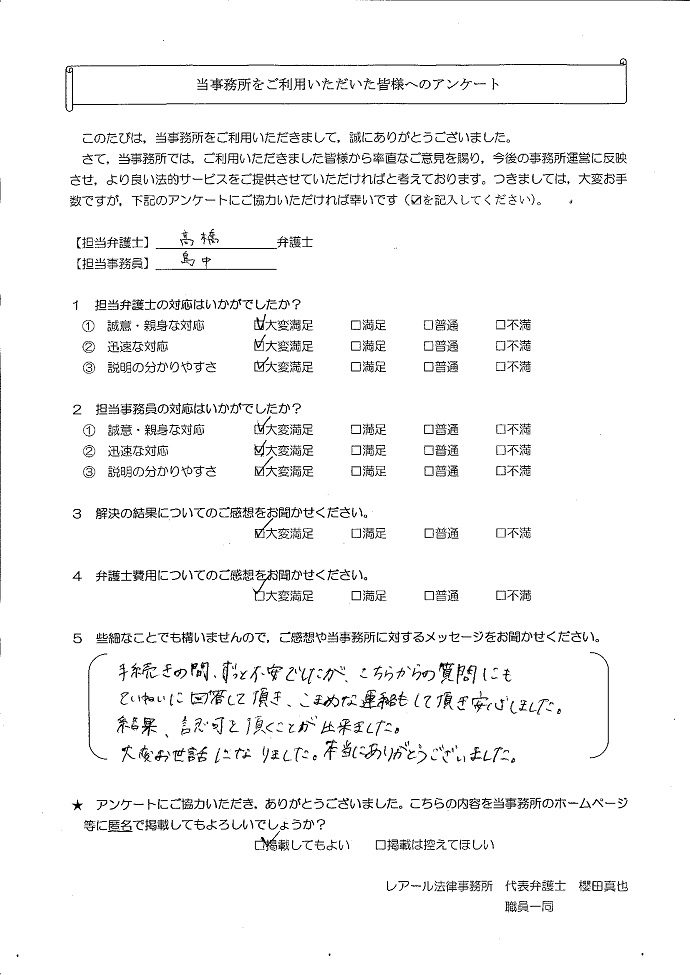

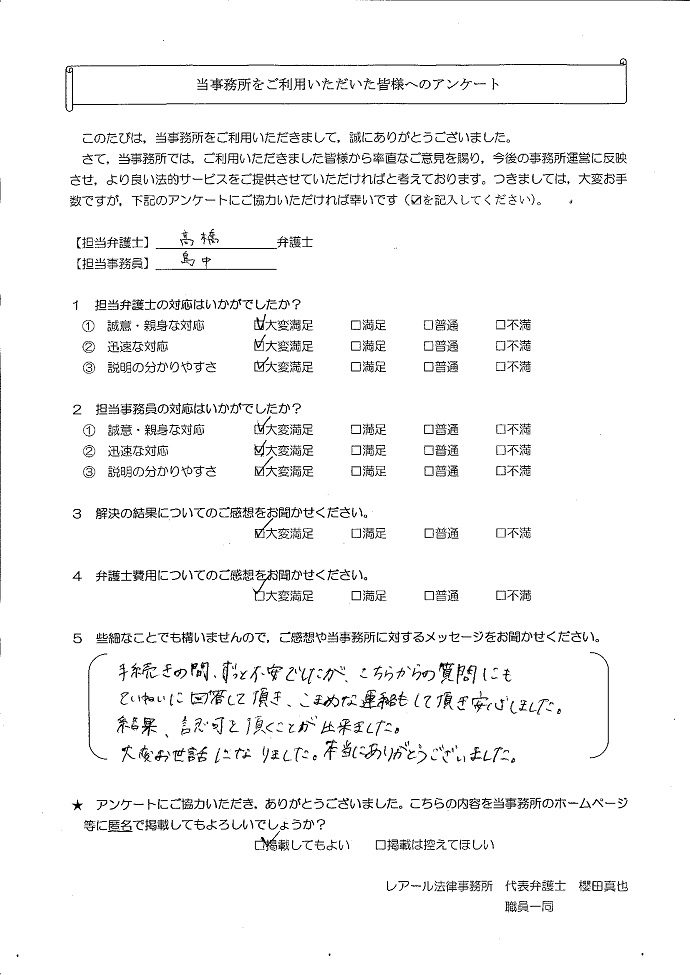

東京都在住case65

事情

T様は、被服費・遊興費の支出、父母の入院費用の捻出、株・FX等の投資の失敗のため、借入れを繰り返すようになり、総額700万円近くの負債を抱え、月の約定返済額は27万円にものぼってしまいました。

事情

T様は、被服費・遊興費の支出、父母の入院費用の捻出、株・FX等の投資の失敗のため、借入れを繰り返すようになり、総額700万円近くの負債を抱え、月の約定返済額は27万円にものぼってしまいました。

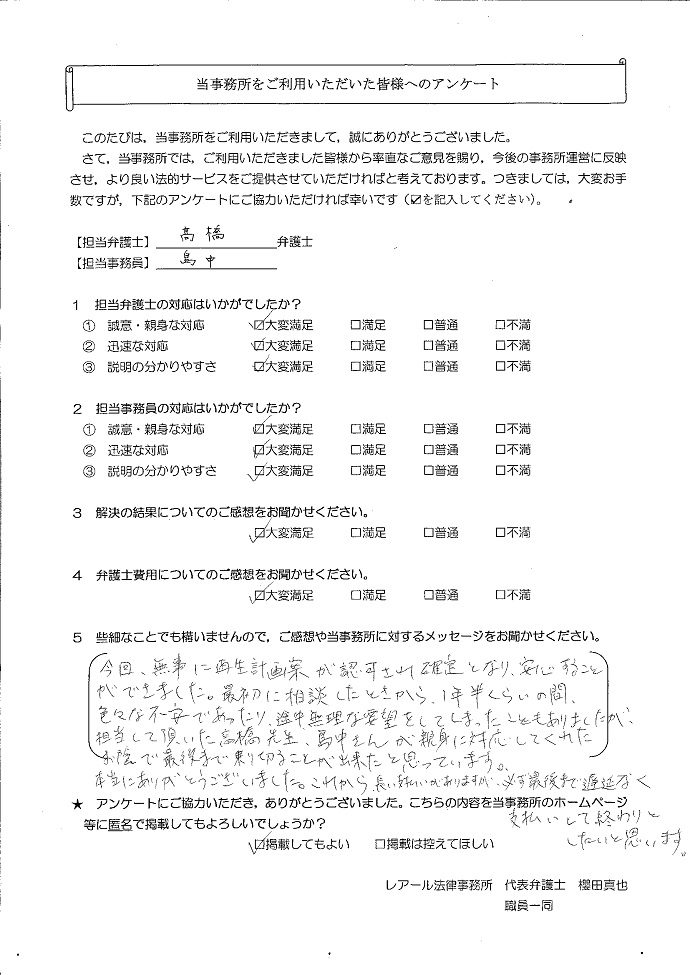

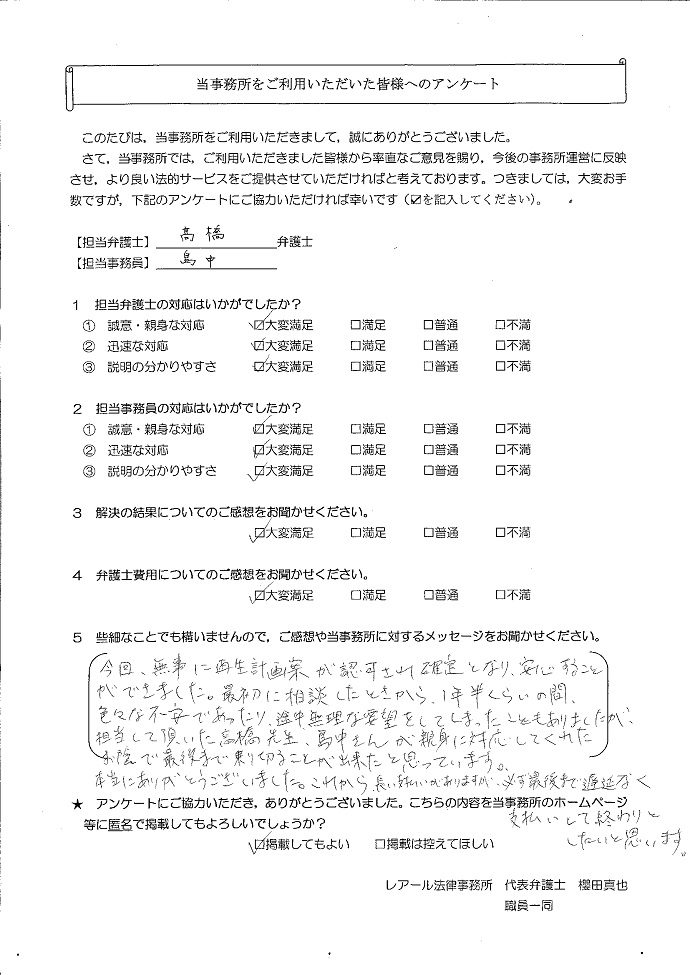

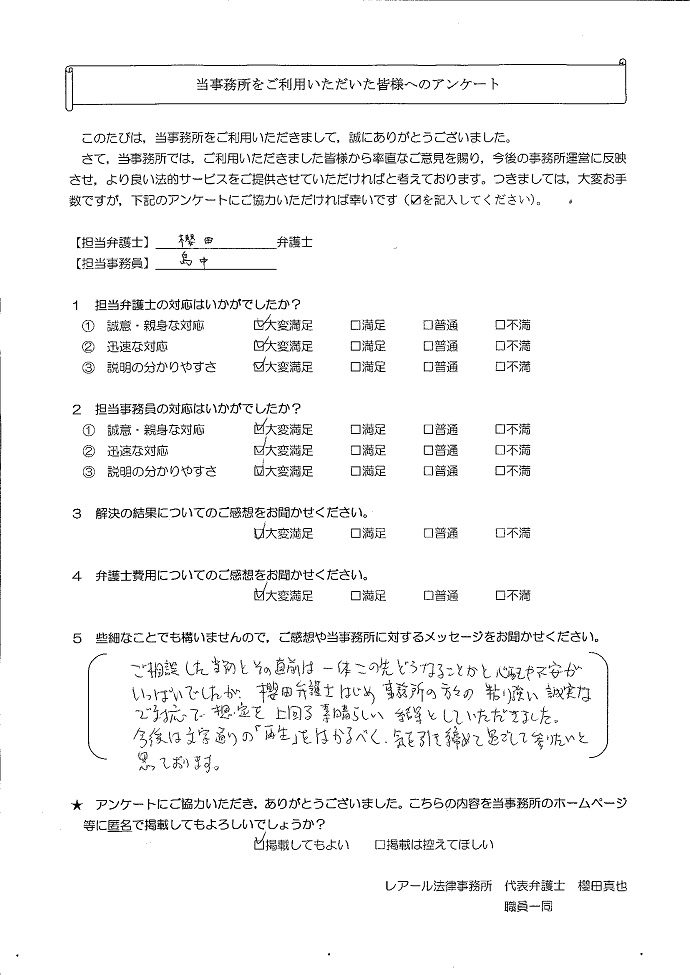

東京都在住case64

事情

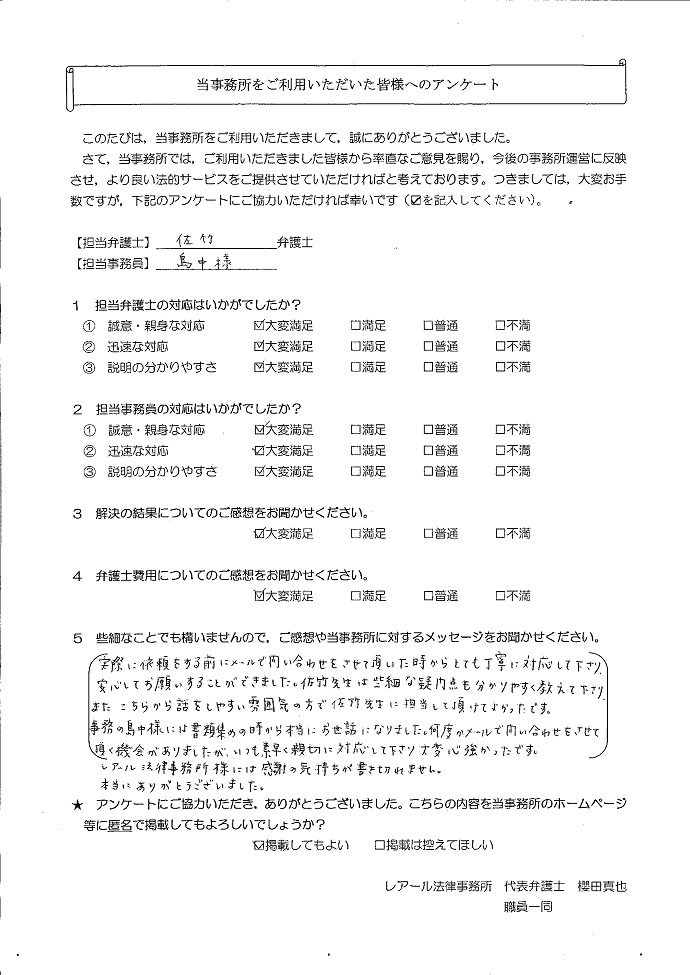

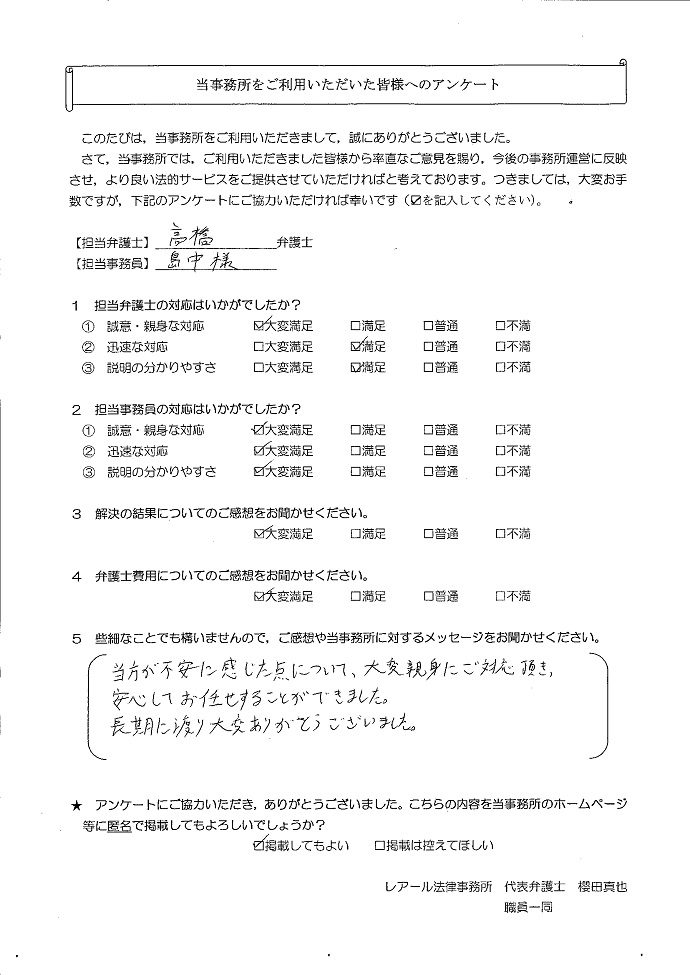

S様は、15年以上にわたり、競輪・競馬にのめり込んでしまい、月20~70万円もギャンブル資金に費やしてしまいました。また、車を購入したり、勤務先で預り金を紛失してこの埋め合わせをしたりしました。こうして、長期間にわたって借入れに依存する生活をした結果、2000万円を超える負債を抱えてしまいました。

![]()

事情

S様は、15年以上にわたり、競輪・競馬にのめり込んでしまい、月20~70万円もギャンブル資金に費やしてしまいました。また、車を購入したり、勤務先で預り金を紛失してこの埋め合わせをしたりしました。こうして、長期間にわたって借入れに依存する生活をした結果、2000万円を超える負債を抱えてしまいました。

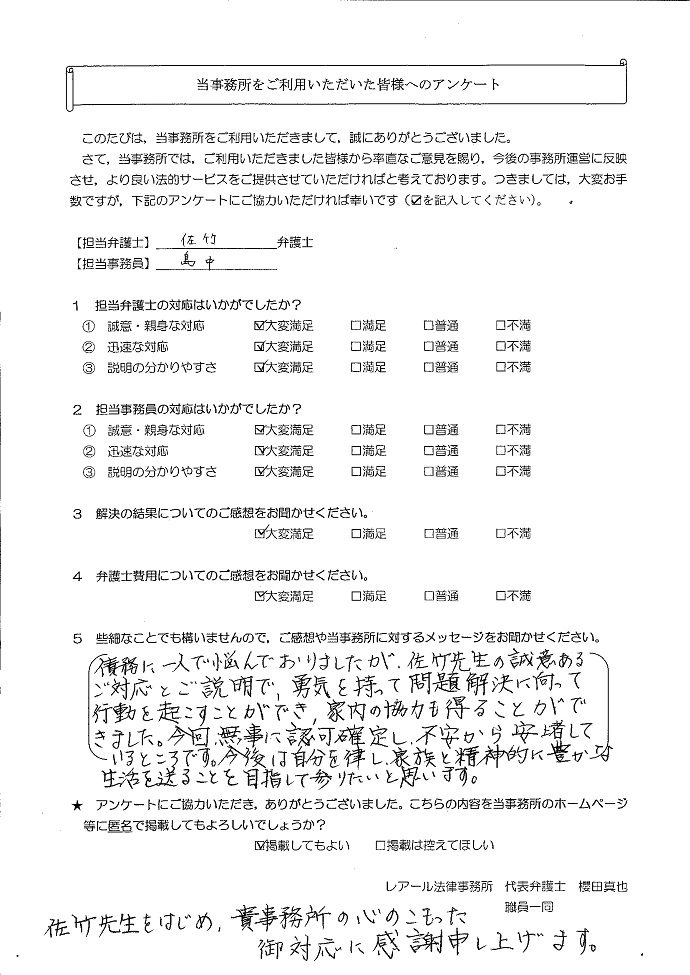

神奈川県在住case63

事情

R様は、給与の減少のため、生活費を補填する必要があったこと、住宅ローンの負担のほか、自動車やバイクもローンで購入してその返済の負担が増大してしまったことから、返済条件等を見直すべく相談に来られました。

事情

R様は、給与の減少のため、生活費を補填する必要があったこと、住宅ローンの負担のほか、自動車やバイクもローンで購入してその返済の負担が増大してしまったことから、返済条件等を見直すべく相談に来られました。

茨城県在住case62

事情

Q様は、正社員として勤務しつつ、プロスポーツ選手を目指していて、遠征費用や用具の購入のために借入れを始めました。リボ払いでの借入れだったため、毎月の支払額は少ないものの元金がなかなか減らず、次第に債務額が大きくなり、当事務所へご相談に来られました。

事情

Q様は、正社員として勤務しつつ、プロスポーツ選手を目指していて、遠征費用や用具の購入のために借入れを始めました。リボ払いでの借入れだったため、毎月の支払額は少ないものの元金がなかなか減らず、次第に債務額が大きくなり、当事務所へご相談に来られました。

神奈川県在住case61

事情

P様は、パチンコや飲食費への出費、リストラ、病気による収入の低下等の複合的な事情により債務が増加してしまいました。

事情

P様は、パチンコや飲食費への出費、リストラ、病気による収入の低下等の複合的な事情により債務が増加してしまいました。

東京都在住case60

事情

N様は、交際費や、副業として始めた個人事業の運営費や接待費等のために、債務が膨らんでしまいました。

事情

N様は、交際費や、副業として始めた個人事業の運営費や接待費等のために、債務が膨らんでしまいました。

東京都在住case59

事情

M様は、美容費や生活費の不足分を借入れるため、複数の業者との間でローンを組んだり、リボショッピングを利用したりしていました。当初は、毎月遅れることなく返済していましたが、転職したことで収入が半減し、自転車操業状態になったため、ご相談に来られました。

事情

M様は、美容費や生活費の不足分を借入れるため、複数の業者との間でローンを組んだり、リボショッピングを利用したりしていました。当初は、毎月遅れることなく返済していましたが、転職したことで収入が半減し、自転車操業状態になったため、ご相談に来られました。

神奈川県在住case58

事情

K様は、仕事上の付合いなどで多額の遊興費の支出を繰り返してしまい、気が付くと、住宅ローンを除いて、1400万円を超える負債を負ってしまいました。

事情

K様は、仕事上の付合いなどで多額の遊興費の支出を繰り返してしまい、気が付くと、住宅ローンを除いて、1400万円を超える負債を負ってしまいました。

千葉県在住case57

事情

L様は、海外出張費の補填にリボショッピングを利用していたため、債務が少しずつ増大していきました。また、株式投資の損失を補填するために、複数の銀行及び業者から多額の借入れをし、自転車操業状態となり、これ以上の返済は困難であると判断し、ご相談に来られました。

事情

L様は、海外出張費の補填にリボショッピングを利用していたため、債務が少しずつ増大していきました。また、株式投資の損失を補填するために、複数の銀行及び業者から多額の借入れをし、自転車操業状態となり、これ以上の返済は困難であると判断し、ご相談に来られました。

千葉県在住case56

事情

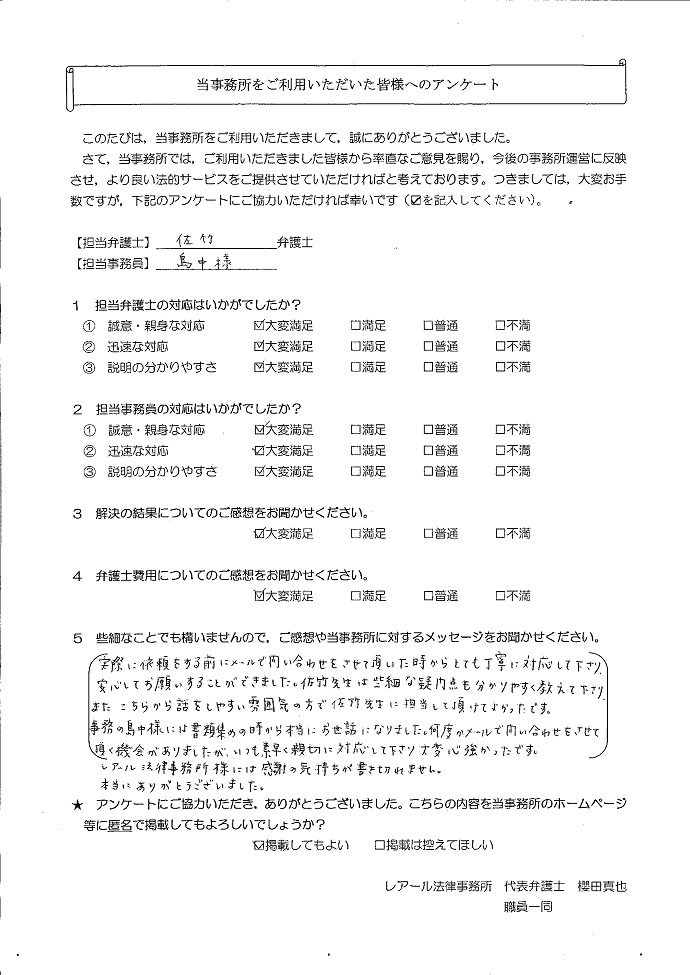

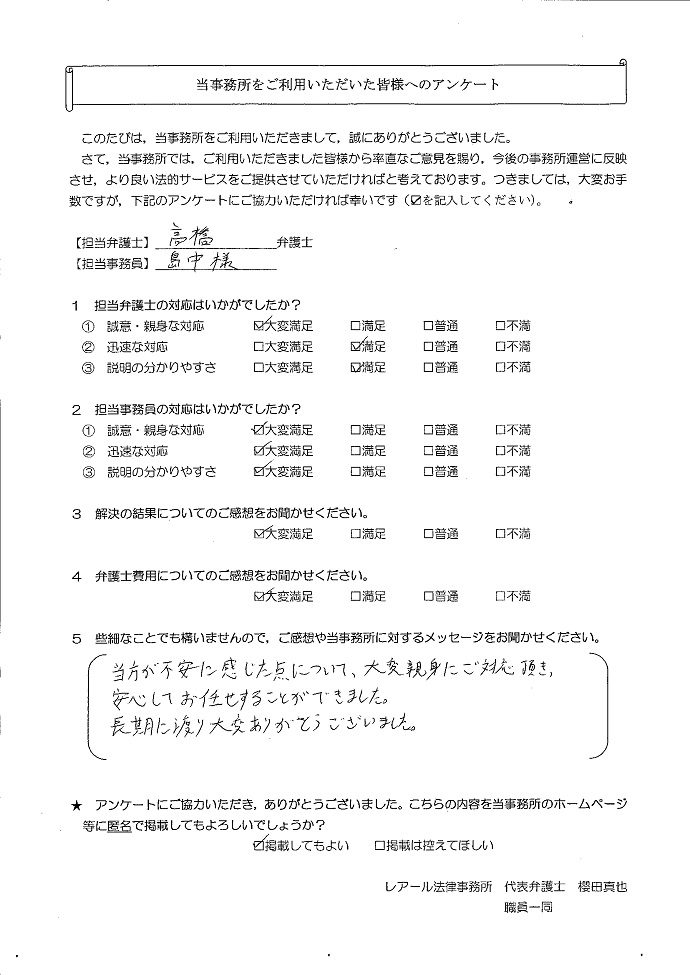

J様は、FX取引の損失(2000万円以上)を埋めるために複数の銀行及び業者から多額の借入れをしましたが、損失は拡大する一方で、借入れと返済を繰り返す自転車操業状態になったため、ご相談に来られました。

![]()

事情

J様は、FX取引の損失(2000万円以上)を埋めるために複数の銀行及び業者から多額の借入れをしましたが、損失は拡大する一方で、借入れと返済を繰り返す自転車操業状態になったため、ご相談に来られました。